Article

En Bref

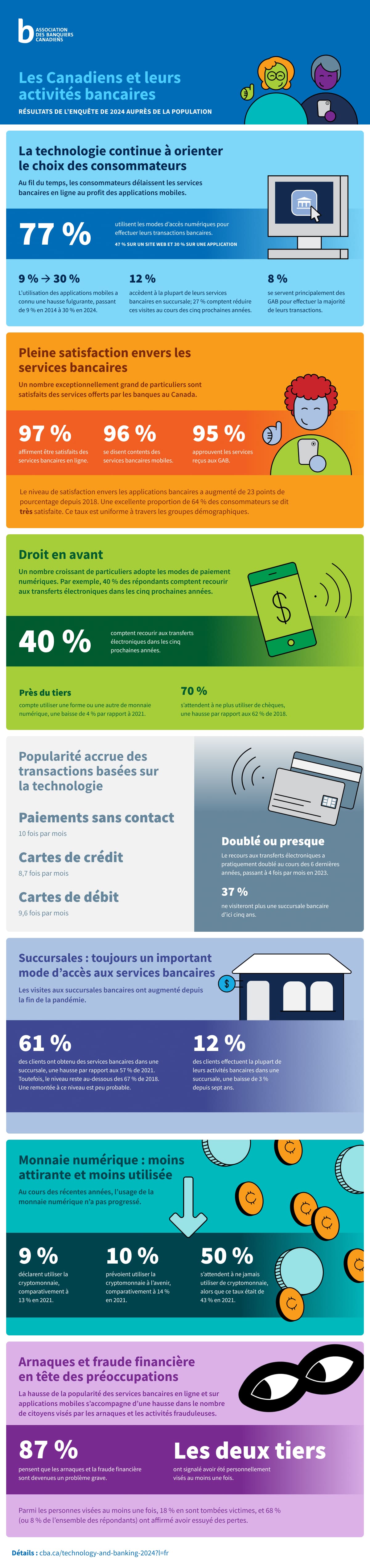

- Le numérique, en tant que mode d’accès aux services bancaires, est devenu la norme. Plus de 4 consommateurs sur 10 affirment que leur usage des applications et des sites Web bancaires était à la hausse au cours des dernières années.

- En 2023, 87 % des particuliers ont mené leurs activités bancaires en ligne. Au fil du temps, les sites Web semblent céder la place aux applications.

- 70 % des Canadiens ont utilisé une application pour accéder aux services bancaires, une hausse par rapport aux 65 % de 2021. En moyenne, les applications bancaires sont utilisées 7,4 fois par mois.

- Les jeunes adultes (18-29 ans) tentent d’utiliser davantage les applications et les plus vieux (70 ans et plus) ont plutôt recours aux services en ligne.

- Le recours aux services bancaires téléphoniques est à la baisse, et près du quart des consommateurs effectue ses activités bancaires en succursale.

- Le nombre mensuel moyen de visites aux succursales bancaires est passé de 1,8 en 2021 à 1,3 en 2023.

- Les clients utilisent toujours les GAB, quoique moins fréquemment. En 2023, les retraits aux GAB se sont faits en moyenne 2,7 fois par mois, une hausse par rapport aux 2,4 fois par mois de 2018, soit avant la pandémie.

- Le recours aux transferts Interac a pratiquement doublé au cours des 6 dernières années, passant à 4 fois par mois en 2023.

Les faits

Au cours des dernières années, l’introduction et l’adoption rapide des outils numériques alternatifs ont transformé la façon dont les consommateurs accèdent aux services bancaires. L’usage répandu des téléphones intelligents a graduellement rehaussé la popularité des applications bancaires mobiles. Les consommateurs au Canada sont en mesure d’effectuer de nombreuses transactions bancaires sur leurs appareils mobiles grâce aux plateformes bancaires munies de solides caractéristiques de sécurité permettant la protection des renseignements personnels et financiers des utilisateurs. Ainsi, au fil du temps, les consommateurs délaissent le site Web de leur banque au profit de son application mobile.

Au cours des dernières années, l’introduction et l’adoption rapide des outils numériques alternatifs ont transformé la façon dont les consommateurs accèdent aux services bancaires. L’usage répandu des téléphones intelligents a graduellement rehaussé la popularité des applications bancaires mobiles. Les consommateurs au Canada sont en mesure d’effectuer de nombreuses transactions bancaires sur leurs appareils mobiles grâce aux plateformes bancaires munies de solides caractéristiques de sécurité permettant la protection des renseignements personnels et financiers des utilisateurs. Ainsi, au fil du temps, les consommateurs délaissent le site Web de leur banque au profit de son application mobile.

Ces résultats, entre autres, représentent la base de l’étude bisannuelle Les Canadiens et leurs activités bancaires effectuée par l’Association des banquiers canadiens et Spark Insight, qui examine les tendances et les attitudes des Canadiens à l’égard des services bancaires.

Pleine satisfaction à l’encontre des services bancaires

Un grand nombre de personnes sont satisfaites des services bancaires qu’elles reçoivent des banques au Canada.

- 97 % des répondants affirment être satisfaits des services bancaires en ligne.

- 96 % se disent contents des services bancaires mobiles.

- 95 % approuvent les services reçus aux GAB.

- Le niveau de satisfaction de ces modes d’accès aux services bancaires a augmenté au fil des ans.

Le niveau de satisfaction envers les applications a augmenté de 23 points de pourcentage depuis 2018. Une excellente proportion de 64 % des consommateurs se dit très satisfaite. Ce taux est uniforme à travers les groupes démographiques.

Droit en avant

À mesure que la technologie financière poursuit son évolution, des changements marqués s’opèrent dans les modes de paiement de prédilection des consommateurs. Un nombre croissant de particuliers adopte les modes de paiement numériques. Par exemple, 40 % des répondants comptent recourir aux transferts électroniques dans les cinq prochaines années. Les cartes de crédit et de débit demeurent essentielles puisque la quasi-majorité des consommateurs s’attend à les utiliser à l’avenir.

Par ailleurs, l’engouement pour la monnaie numérique, ou cryptomonnaie, s’est relativement estompé. Parallèlement, les méthodes de paiement traditionnelles, comme les chèques, perdent du terrain, 70 % des consommateurs s’attendant à arrêter complètement de les utiliser.

- 40 % déclarent vouloir augmenter leur recours aux transferts électroniques durant les cinq prochaines années.

- Presque tout le monde s’attend à poursuivre l’utilisation des cartes de crédit et de débit dans cinq ans.

- Près du tiers des répondants prévoit utiliser une forme ou une autre de monnaie numérique, une baisse de 4 % par rapport à 2021.

- 70 % des consommateurs s’attendent à ne plus utiliser de chèques, une hausse par rapport aux 62 % de 2018.

La technologie reste un moteur de changement dans les habitudes bancaires au Canada

La pandémie est désormais chose du passé et le retour à la normale s’opère graduellement. Or, cette pandémie a changé pour de bon notre façon de vivre et de travailler. Les consommateurs se sont habitués au côté pratique et sécuritaire du recours aux services bancaires mobiles et en ligne.

- L’utilisation des applications bancaires a connu une hausse fulgurante et inédite, passant de 9 % en 2014 à 30 % en 2023.

- Seulement 41 % des consommateurs ont signalé une utilisation plus importante des services bancaires en ligne dans les dernières années, comparativement à 46 % en 2021.

- 48 % des répondants ont affirmé avoir utilisé davantage l’application bancaire au cours des récentes années, comparativement à 37 % en 2021.

La fréquence de l’utilisation des paiements sans contact par carte de crédit ou de débit demeure élevée, avec une hausse pour les cartes de débit par rapport à 2021. Le consommateur moyen a eu recours aux paiements sans contact 10 fois par mois. Pour effectuer un achat, ce consommateur moyen a utilisé 8,7 fois par mois sa carte de crédit et 9,6 fois sa carte de débit. La fréquence de l’usage des transferts électroniques est passée à 4 fois par mois, comparativement à 2,9 fois en 2021. Au cours des cinq prochaines années, les Canadiens s’attendent à augmenter leur recours à ces trois principales technologies bancaires :

- Applications bancaires mobiles (41 %)

- Virements InteracMD (40 %)

- Paiements sans contact (32 %)

Par contre, déjà à la baisse au cours de la dernière décennie, l’usage des chèques devra poursuivre son déclin, 70 % des Canadiens ayant déclaré vouloir arrêter d’y recourir d’ici cinq ans. De plus, plus du tiers (37 %) des clients s’attendent à ne plus visiter une succursale dans les cinq prochaines années.

Les services bancaires en ligne demeurent les plus populaires, mais les applications bancaires gagnent du terrain

À mesure que les banques poursuivent le perfectionnement de leurs technologies bancaires, les services en ligne demeurent le moyen le plus populaire d’obtenir les services bancaires. Et pourtant, certains consommateurs adoptent les applications comme mode de prédilection.

- Même si 87 % des consommateurs ont affirmé avoir utilisé les services bancaires en ligne au cours de l’année dernière, près de la moitié (47 %) seulement ont déclaré qu’il s’agit de leur principal mode d’accès aux activités bancaires, soit une baisse par rapport aux 52 % de 2018.

- Les services bancaires en ligne sont le mode d’accès privilégié des clients âgés de 60 ans ou plus (59 % des clients de 60 à 69 ans, et 66 % pour les clients âgés de 70 ans ou plus).

- Parmi les clients de plus de 70 ans, seulement 9 % ont effectué leurs transactions bancaires sur une application mobile.

- Pour le groupe d’âge de 18 à 29 ans, 39 % affirment effectuer la majorité de leurs transactions bancaires sur une application. Ce taux est de 37 % pour la tranche d’âge de 30 à 44 ans.

- 41 % des consommateurs ont utilisé davantage les services bancaires en ligne au cours des dernières années, ce qui est aussi une baisse par rapport aux 46 % du sondage précédent.

Les services bancaires en ligne sont toujours le mode d’accès prédominant pour la plupart des Canadiens, certes. Or, cette dominance est en déclin avec un nombre de plus en plus grand de personnes qui adoptent les applications mobiles.

- En 2024, 70 % des personnes sondées ont affirmé avoir obtenu des services bancaires sur une application, et 30 % ont déclaré utiliser l’application mobile comme principal mode d’accès, une hausse sur les 23 % de 2018.

Les succursales préservent leur importance dans l’accès aux services bancaires

Les visites aux succursales bancaires ont augmenté depuis la fin de la pandémie.

- Selon les réponses de 2024, 61 % des clients ont obtenu des services bancaires dans une succursale, une hausse par rapport aux 57 % de 2021. Toutefois, le niveau reste au-dessous des 67 % de 2018. Une remontée à ce niveau est peu probable.

- Seulement 12 % des clients effectuent la plupart de leurs activités bancaires dans une succursale et 27 % s’attendent à ralentir ces visites d’ici cinq ans.

Les GAB, toujours des incontournables

Les consommateurs utilisent toujours les guichets automatiques bancaires (GAB), surtout pour retirer de l’argent, effectuer un dépôt ou payer une facture. Malgré la baisse constatée récemment dans le recours aux GAB pour effectuer des activités bancaires, les Canadiens continuent à les utiliser principalement pour obtenir des billets de banque.

- 75 % des Canadiens ont déclaré avoir eu recours au GAB l’année passée.

- Seulement 8 % affirment utiliser les GAB pour effectuer la plupart de leurs transactions bancaires.

- 65 % des consommateurs pensent qu’ils continueront à se servir de billets de banque d’ici cinq ans.

Le Canada compte 70 000 guichets automatiques, dont 18 689 appartiennent à des banques.

La monnaie numérique, moins attirante et moins utilisée

Au cours des récentes années, l’usage de la monnaie numérique n’a pas progressé.

- 9 % des consommateurs déclarent utiliser la cryptomonnaie, comparativement à 13 % en 2021.

- En 2024, 32 % des personnes sondées ont affirmé qu’elles utiliseront une monnaie numérique alternative d’ici cinq ans, une baisse comparativement à 36 % en 2021.

- 10 % des consommateurs prévoient utiliser la cryptomonnaie à l’avenir, comparativement à 41 % en 2021.

- La moitié des répondants s’attendent à ne jamais utiliser de cryptomonnaie, alors que ce taux était de 34 % en 2021.

- Parmi les principales raisons qui pousseraient à l’utilisation de la cryptomonnaie, on retrouve l’investissement (41 %), la confidentialité des transactions (38 %) et le côté pratique (21 %).

- L’intérêt envers la monnaie numérique est largement influencé par l’âge. Seulement 2 % des personnes de plus de 70 ans ont déclaré accepter d’en utiliser.

Les arnaques et la fraude financière en tête des préoccupations

Les Canadiens sont de plus en plus ciblés par les arnaques et les activités frauduleuses.

- 87 % des consommateurs pensent que les arnaques et la fraude financière sont devenues un problème grave.

- Les deux tiers des répondants ont signalé avoir été personnellement visés au moins une fois.

- Parmi les personnes visées au moins une fois, 18 % en sont tombées victimes, et 68 % (ou 8 % de l’ensemble des répondants) ont affirmé avoir essuyé des pertes.

Consciente de l’importance de protéger les Canadiennes et les Canadiens, l’ABC a conçu des trousses de prévention de la fraude dont l’objectif est d’aider les particuliers et les petites entreprises à détecter les arnaques les plus fréquentes et à protéger leurs données personnelles et financières. Consultez et téléchargez ces trousses.

Méthodologie

Ce sondage bisannuel a été mené par Spark Insights en janvier 2024. Un total de 4 000 adultes y a participé en ligne. L’échantillon a été conçu et pondéré de façon à refléter la population canadienne en matière d’âge, de sexe, d’éducation et de région. Un échantillon de probabilité comparable aurait une marge d’erreur de ± 1,8 %, 19 fois sur 20.

Sources de toutes les données : Les Canadiens et leurs activités bancaires, Spark Insights, 2024, sauf les statistiques sur les transactions par GAB et le nombre de guichets automatiques qui ont été recueillis par l’ABC, 2024.

MD Marque déposée d’Interac Corp.