Article

En bref

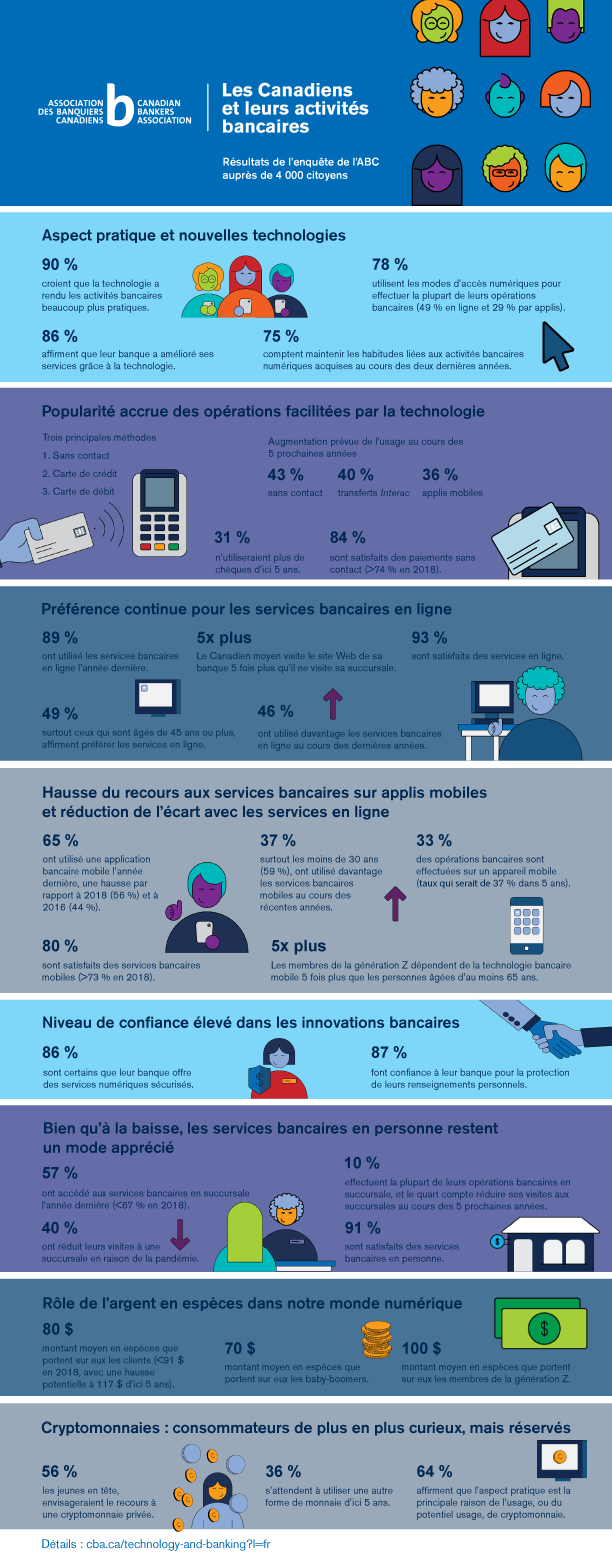

- La majorité des Canadiens (90 %) croit que les activités bancaires sont devenues plus pratiques grâce aux nouvelles technologies.

- Huit Canadiens sur 10 (78 %) utilisent les canaux numériques (Internet et applications) pour effectuer la plupart de leurs opérations bancaires.

- Neuf Canadiens sur dix (ou 89 %) ont utilisé les services bancaires en ligne l’année dernière, et la moitié (49 %) a affirmé qu’il s’agit de son mode d’accès le plus fréquemment utilisé, faisant des services bancaires en ligne le mode d’accès numérique le plus populaire.

- L’accès aux services bancaires sur appareil mobile et par application bancaire continue à augmenter grâce à la génération Z et aux milléniaux. En 2021, les deux tiers des Canadiens (65 %) ont utilisé une application mobile pour accéder aux services bancaires, comparativement à 56 % en 2018.

- Les clients des banques sont très satisfaits des services obtenus en ligne et par les applications, avec des taux respectifs de 93 % et 80 %.

- Trois Canadiens sur quatre (75 %) comptent maintenir les habitudes bancaires développées au cours des deux dernières années.

- Une proportion de 86 % de Canadiens ont confiance dans la sécurité des services numériques offerts par leur banque, et 87 % font confiance à leur banque dans la protection de leurs renseignements personnels.

- 57 % des Canadiens ont accédé aux services bancaires en succursale en 2021, une baisse de 10 % sur le taux de 2018. Cette baisse est attribuable aux mesures de sécurité dues à la pandémie, ainsi qu’aux innovations technologiques pratiques.

- Plus de la moitié des consommateurs (56 %), surtout les jeunes, envisagerait l’utilisation d’une cryptomonnaie privée.

Les faits

À mesure que de nouvelles technologies plus performantes modifient la façon dont nous accomplissons nos activités bancaires et payons les biens et les services, les banques au Canada continuent à répondre aux changements de préférence de leurs clients. Les activités bancaires évoluent à une vitesse inégalée, introduisant des innovations et de nouvelles possibilités pour faciliter la vie des consommateurs dans ce monde numérique.

Aujourd’hui plus que jamais, les Canadiens valorisent la commodité et l’accès fiable aux services bancaires offerts par la technologie. C’est pourquoi les banques maintiennent leur rôle de chef de file du développement des innovations qui rendent les activités bancaires et de paiement plus adaptées, sécuritaires, pratiques et accessibles à tous, un rôle que les banques du Canada jouent depuis des dizaines d’années.

Les consommateurs jouissent d’un accès sans précédent à des modes de connexion éprouvés et fiables, qui répondent à tous les aspects de leurs besoins bancaires. Les banques ont introduit des solutions bancaires rapides et pratiques, notamment les services en ligne et sur applications bancaires mobiles, les paiements sans contact, les applications de paiement et le dépôt de chèques par photo sur un appareil mobile, et bien d’autres. Heureusement que ces technologies étaient déjà en place à l’éclosion de la pandémie. D’autres innovations ont été conçues par la suite en un temps record pour aider les gens à s’adapter aux bouleversements marquants dans leur vie. Les banques demeurent profondément soucieuses d’améliorer l’expérience de leurs clients à mesure que le rythme des innovations technologiques s’accélère et que l’évolution des habitudes de consommation persiste.

Les banques au Canada affichent de solides antécédents d’adaptation aux désirs de leurs clients – qui sont au cœur de leurs priorités. Et ce que les clients désirent c’est un accès en tout temps et en temps réel, de n’importe où dans le monde, et sur une plateforme fiable et sécurisée.

Ces résultats, entre autres, représentent la base de l’étude bisannuelle Les Canadiens et leurs services bancaires effectuée par l’Association des banquiers canadiens et Abacus Data, qui examine les tendances et les attitudes des Canadiens à l’égard des services bancaires.

Technologie, pandémie et influence des jeunes générations

Les attentes des clients envers les solutions numériques grandissent avec l’évolution des technologies et les changements amenés par la pandémie sur nos modes de vie et de travail. Il s’agit du principal catalyseur des efforts d’innovation soutenus des banques, ces dernières recherchant toujours des moyens plus simples pour les consommateurs d’accéder aux services bancaires en toute sécurité. Il est clair que les Canadiens valorisent la commodité que leur offrent ces innovations et, par conséquent, se sentent mieux servis.

- 78 % des Canadiens ont recours aux modes d’accès numériques pour effectuer la plupart de leurs opérations bancaires, une hausse sur les 76 % de 2018 et de 68 % de 2016.

- 90 % des Canadiens croient que les technologies ont rendu les activités bancaires plus pratiques.

- 86 % des Canadiens affirment que leur banque a amélioré ses services grâce à la technologie. Plus du tiers des membres de la génération Z (34 %) pense vraiment que la technologie améliore les activités bancaires.

- 84 % des consommateurs sont satisfaits du paiement sans contact, une hausse marquée par rapport aux

74 % de 2018.

- Les trois quarts des Canadiens (75 %) comptent maintenir les habitudes liées aux activités bancaires numériques acquises au cours des deux dernières années.

Incités par la pandémie, les Canadiens se sont clairement tournés vers les méthodes de paiement sans contact axées sur la technologie. Le Canadien moyen utilise le paiement sans contact 10 fois par mois et effectue des achats avec sa carte de crédit et sa carte de débit 8 fois et 7 fois par mois, respectivement. Les Canadiens prévoient utiliser davantage les trois principales technologies bancaires suivantes au cours des cinq prochaines années :

- Paiements sans contact (43 %)

- Virements Interac (40 %)

- Applications bancaires mobiles (36 %)

Les consommateurs de moins de 30 ans devraient être les principaux moteurs de l'adoption accrue de ces solutions numériques. En revanche, l'utilisation des chèques, déjà en baisse au cours de la dernière décennie, devrait poursuivre sa tendance à la baisse, puisque, à leurs dires, 31 % des Canadiens prévoient cesser d'utiliser les chèques d'ici cinq ans.

La transition vers les services bancaires en ligne et mobiles s'est accélérée au cours de la pandémie. La prépondérance du numérique dans les choix des clients s'affirmera davantage dans les années à venir.

Services bancaires en ligne, toujours le mode le plus populaire

Les technologies bancaires sont désormais à l’avant‑plan, avec l’accès en ligne aux services bancaires consolidant sa place de méthode de choix pour la plupart des Canadiens.

- 89 % des Canadiens ont utilisé les services bancaires en ligne l’année dernière.

- La moitié des clients (49 %) affirment qu’ils accèdent désormais aux services bancaires principalement en ligne –20 % de plus que les utilisateurs des applications mobiles, le deuxième mode d’accès en popularité qui, évidemment, gagne du terrain.

- Les sites en ligne sont le mode d’accès aux services bancaires privilégié des Canadiens âgés de 45 ans et plus (54 % pour les consommateurs âgés de 45 à 64 ans et 68 % pour les plus de 65 ans).

- 46 % des Canadiens ont utilisé davantage les services bancaires en ligne au cours des dernières années, en particulier les consommateurs de moins de 30 ans (58 %).

- Une grande majorité de Canadiens (93 %) sont Satisfaits des services bancaires en ligne.

- Près de 40 % comptent augmenter leur recours aux services bancaires en ligne, un taux nettement supérieur à celui de tout autre mode d’accès.

En raison de la pandémie, il n’est pas surprenant que le Canadien moyen visite le site Web de sa banque cinq fois plus qu’il ne visite sa succursale. Malgré les quelques différences générationnelles, effectuer principalement ses activités bancaires en succursale n’est vrai que pour seulement 10 % des consommateurs, alors que 8 % préfèrent les guichets automatiques bancaires (GAB). Il s’agit d’un virage net par rapport aux résultats du premier sondage de l’ABC, il y a environ 20 ans, lorsque 40 % des répondants avaient déclaré effectuer la plupart de leurs activités bancaires au GAB, 30 % dans une succursale et seulement 16 % en ligne.

Bien que le mode d’accès aux services bancaires demeure en ligne pour la plupart des Canadiens, cette dominance décline au fil du temps au profit des applications bancaires mobiles.

L’adoption par les milléniaux et la génération Z des activités bancaires sur applications mobiles propulse l’usage de ce mode d’accès

Toute personne munie d’un téléphone intelligent se déplace avec une banque en poche. Avec le nombre toujours croissant de détenteurs de téléphones intelligents au Canada, les banques ont commencé à offrir des applications mobiles pour services bancaires et de paiement qui permettent aux clients d’effectuer diverses opérations sur leurs appareils mobiles. Le nombre de Canadiens qui effectuent ainsi leurs opérations bancaires continue donc d’augmenter, surtout au sein de la jeune clientèle.

- 65 % des Canadiens ont utilisé une application bancaire mobile l’année dernière, une hausse considérable par rapport à 2018 (56 %) et à 2016 (44 %).

- 37 % des Canadiens ont utilisé davantage les services bancaires mobiles au cours des récentes années, en particulier les consommateurs de moins de 30 ans (59 %).

- Plus du tiers des opérations bancaires (33 %) sont effectuées sur un appareil mobile, un taux devant atteindre les 37 % dans cinq ans.

- Généralement, 80 % des Canadiens sont satisfaits des services bancaires mobiles, une hausse sur les 73 % de 2018.

- La satisfaction est forte à plusieurs niveaux : facilité d’utilisation (79 %), commodité (79 %), valeur globale

(78 %), sentiment de sécurité (77 %) et protection des renseignements personnels (74 %).

- Près de la moitié de la génération Z (46 %) et plus d’un tiers des milléniaux (37 %) déclarent que les applis bancaires sont leur principal mode d’accès aux services bancaires, contre 29 % de l’ensemble de la population.

- Les membres de la génération Z dépendent de la technologie bancaire mobile 5 fois plus que les personnes âgées de 65 ans ou plus.

La satisfaction à l’égard des applications bancaires augmente avec le temps. Et pourtant, 20 % des Canadiens disent qu’ils n’en sont pas satisfaits. On peut en déduire que, à mesure que les banques augmentent la fiabilité et la facilité d’utilisation de leurs applications, les niveaux de satisfaction augmenteront également.

Services bancaires en succursale, popularité à la baisse mais valeur constante pour les opérations complexes

Malgré la montée en flèche de l’utilisation des solutions bancaires numériques durant la pandémie, les succursales traditionnelles demeurent une importante composante du réseau bancaire au Canada. Dans notre monde de services en ligne et mobiles, le rôle de la touche personnelle demeure avec les succursales qui évoluent en centres de conseils et d’information pour aider les clients à effectuer les opérations complexes.

- 57 % des Canadiens ont accédé aux services bancaires en succursale en 2021, une baisse de 10 % sur le taux de 2018.

- En raison de la pandémie, 4 clients sur 10 ont réduit leurs visites aux succursales.

- Plus de 90 % des clients sont satisfaits des services bancaires en personne.

- Seulement 10 % des Canadiens disent effectuer la plupart de leurs activités bancaires en succursale, une baisse de 3 % au cours des sept dernières années, et 24 % comptent réduire leurs visites aux succursales au cours des cinq prochaines années.

GAB, toujours populaires pour les retraits, usage général en déclin

Les Canadiens utilisent toujours les GAB principalement pour retirer de l’argent, effectuer des dépôts et payer des factures. Alors que les services bancaires et les options de paiement numériques gagnent du terrain assez rapidement en raison de la pandémie, 8 % des clients affirment recourir aux GAB pour la plupart de leurs opérations bancaires. Cette tendance est vraie, toutes générations et catégories de revenu confondues. Toutefois, il est apparent que l’usage des GAB a été à la baisse au fil du temps, une tendance qui devra se maintenir.

- En 2020, les Canadiens ont eu recours aux guichets automatiques propriété de banques afin d’effectuer approximativement 309 millions de retraits en espèces, 124 millions de dépôts, 30 millions de paiements de factures et 12 millions de transferts.

- La satisfaction globale à l’égard des GAB est forte, avec 92 % des Canadiens affirmant qu’ils en sont Satisfaits.

- Au cours des cinq prochaines années, 20 % des Canadiens s’attendent à augmenter leur usage des GAB pour effectuer des retraits et des dépôts, et 16 % s’attendent à réduire leur usage des GAB à mesure que d’autres solutions technologiques émergent. En gros, le recours aux GAB resterait le même.

Le Canada compte près de 70 000 guichets automatiques, dont 18 515 appartenant à des banques.

Rôle de l’argent liquide dans un monde numérique

Alors que, dans l’ensemble, les Canadiens se tournent davantage vers les modes d’accès numériques et électroniques pour les services bancaires et de paiement, la demande pour de l’argent liquide et l’utilisation des billets de banque demeurent répandues. Le Canada peut bien être l’une des sociétés qui utilisent le moins l’argent en espèces, il reste que les Canadiens de tout âge se déplacent avec des billets de banque en poche. Et quelle génération porte le plus grand montant en billets?

- Dans une journée normale, les Canadiens se déplacent avec en moyenne 80 $ en argent liquide, une baisse sur la moyenne de 91 $ en 2018.

- Dans cinq ans, les participants à l’étude s’attendent à ce que cette moyenne passe à 117 $.

- La surprise : les baby‑boomers portent sur eux en moyenne 70 $ et la génération Z, 100 $.

Monnaies numériques : fort intérêt accompagné de réserve

Une quantité surprenante de cryptomonnaie a vu le jour au fil des dernières années, même si la fin de l’argent en espèces reste loin. Quelle est la réaction des Canadiens à ces innovations?

- Les jeunes canadiens en tête, plus de la moitié des consommateurs (56 %) envisageraient le recours à une cryptomonnaie privée.

- 64 % des Canadiens affirment que l’aspect pratique est la principale raison de l’usage, ou du potentiel usage, de cryptomonnaie.

- Un tiers des consommateurs (36 %) s’attend à utiliser une autre forme de monnaie d’ici cinq ans.

Forte confiance dans les innovations bancaires

Avec le grand nombre de services numériques offerts de nos jours, la confiance dans la sécurité des renseignements personnels et financiers a vacillé dans de nombreux secteurs de notre économie. Toutefois, il en va autrement du secteur bancaire :

- 86 % des Canadiens ont confiance dans la sécurité des services numériques offerts par leur banque.

- 87 % des clients font confiance à leur banque dans la protection de leurs renseignements personnels.

- Les banques placent toujours leurs clients au centre d’innovations fiables.

Les banques du Canada ont une solide réputation bien méritée de piliers de stabilité, tout en étant dynamiques et adaptables aux nouvelles préférences de leur clientèle. Les Canadiens ont une forte confiance dans leurs banques, des banques qui, depuis des décennies, rendent les activités bancaires pratiques grâce à la technologie... et sans lésiner sur la sécurité et la confidentialité!

Excellent rapport valeur‑prix

La plupart des Canadiens ne voient pas d’inconvénient au coût des différents modes offerts actuellement pour effectuer des transactions. Une forte majorité pense que les opérations sont gratuites, une aubaine ou à coût raisonnable. Dans l’ensemble – entre accéder au site Web de la banque, visiter une succursale, utiliser la fonction sans contact, utiliser un GAB, payer avec une carte de débit, se servir de l’application mobile et effectuer un transfert électronique – les Canadiens sont heureux du rapport valeur‑prix qui leur est donné par les services bancaires dans notre monde de plus en plus numérisé.

Toutes les données sont tirées de Les Canadiens et leurs activités bancaires, Abacus Data, 2021, sauf les données sur les opérations et le nombre de GAB (Source : ABC, 2020).

Méthodologie

Ce sondage bisannuel a été mené par Abacus Data en décembre 2021. Un total de 4 000 adultes y ont participé en ligne. Les répondants représentaient quatre groupes démographiques : moins de 30 ans, 30‑44 ans, 45‑64 ans et 65 ans ou plus. L’échantillon a été conçu et pondéré de façon à refléter la population canadienne en matière d’âge, de sexe, d’éducation et de région. Un échantillon de probabilité comparable aurait une marge d’erreur de ± 1,8 %, 19 fois sur 20.