Article

En Bref

- Une proportion de

75 % de la dette des ménages au Canada est attribuable aux prêts hypothécaires, qui contribuent néanmoins à

l’augmentation de la valeur nette des ménages. Une proportion de 10 % provient des marges de crédit et seulement

5 %

représentent une dette sur les cartes de crédit1.

- Les Canadiens ont un avoir net important, représentant en moyenne 75 % de la valeur totale de

l’habitation2.

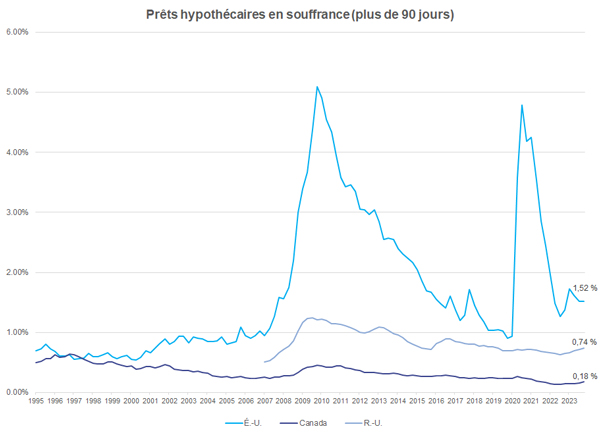

- Le taux national des prêts hypothécaires en souffrance demeure très bas, à moins de 0,05 % depuis

20223.

Les faits

Afin de veiller à ce que les Canadiens puissent gérer leurs dettes efficacement, les banques surveillent de près les

niveaux d’endettement des ménages. Les banques canadiennes demeurent des prêteurs prudents qui gèrent soigneusement

les

risques et n’accordent du crédit qu’aux personnes ayant démontré une capacité de rembourser. Parallèlement, une

grande

majorité de Canadiens sont des emprunteurs prudents qui utilisent leur crédit judicieusement afin de raffermir leur

avenir financier.

Les Canadiens prennent des décisions judicieuses à l’égard de l’emprunt

Dans leur grande majorité, les Canadiens sont des emprunteurs responsables qui utilisent judicieusement le crédit

afin

d’assurer leur avenir financier. Il importe de mettre l’emprunt des consommateurs en contexte : la majeure partie de

la

dette des ménages, soit 74 %, est composée de crédits hypothécaires4, c’est-à-dire des fonds empruntés afin

d’acheter un

logement, soit un avoir de haute qualité qui, au fil des années, peut contribuer à l’augmentation de la valeur nette

de

l’individu. En effet, au cours des dix dernières années, l’achat de logements a contribué à une augmentation de 97 %

de

l’ensemble de l’avoir net des ménages canadiens5.

Durant la pandémie, cet avoir net a augmenté de 38 % par rapport à son niveau de 20196.

Les statistiques montrent que les Canadiens gèrent leurs prêts hypothécaires de façon responsable. Une étude de

Professionnels hypothécaires du Canada effectuée en 2023 a révélé que, durant l’année, 15 % des détenteurs de prêts

hypothécaires ont augmenté le paiement mensuel de leur remboursement hypothécaire et 16 % ont effectué des paiements

forfaitaires additionnels7.

Ces données sont confirmées par une enquête menée en 2024 par la SCHL auprès de détenteurs de prêts hypothécaires,

qui a

révélé que 39 % des propriétaires paient plus que leur versement hypothécaire minimal9.

Par ailleurs, les Canadiens ont une valeur nette importante dans leur logement. La moyenne de l’avoir net des

propriétaires au Canada est de 75 % de la valeur totale de l’habitation10.

Au Canada, les décisions relatives aux prêts et aux emprunts sont prises au sein d’un cadre de supervision et de

réglementation solide. En vue de permettre aux ménages de mieux gérer leur dette, le gouvernement fédéral a apporté

quelques changements réglementaires, notamment l’introduction de mesures visant la réduction de la période maximale

d’amortissement et l’adoption de critères de qualification plus rigoureux.

Utilisation responsable des cartes de crédit

Les cartes de crédit sont un moyen de paiement pratique, utilisé de façon responsable par la majorité des

consommateurs.

En effet, une étude de la Banque du Canada a révélé que 71 % des Canadiens paient mensuellement la totalité du solde

de

leur carte de crédit11. Selon Statistique Canada, la dette sur les cartes de crédit représente seulement 5 % de la

dette

totale des ménages au pays, et les emprunts par cartes de crédit sont demeurés stables au cours de l’année

dernière12.

Les taux de paiements en souffrance sur les cartes de crédit au Canada sont inférieurs à ceux des États Unis.

Les banques accordent prudemment les prêts hypothécaires

Les banques prennent très au sérieux le rôle qu’elles jouent dans l’octroi de crédit, respectant de hautes normes de

prudence et s’assurant que les consommateurs contractent un niveau raisonnable de dette. Ce fait est clairement

reflété

dans le faible niveau national d’hypothèques en souffrance chez les dix plus grandes banques du Canada, qui montre

que

la proportion de propriétaires de logement qui ont manqué à leur paiement hypothécaire trois mois de suite est

inférieure à 0,05 %, largement moins importante qu’aux États-Unis13.

La croissance de la dette hypothécaire est facilitée par diverses forces sur le marché de l’habitation,

essentiellement

le manque d’offre, une immigration relativement plus importante et, jusqu’à tout récemment, de faibles taux de

chômage

et d’intérêt. Le prix des maisons a presque doublé au cours des dix dernières années, amenant les acheteurs à

emprunter

davantage afin de pouvoir financer l’achat de leur logement.

Les banques tiennent compte de la possibilité d’une augmentation des taux d’intérêt en s’assurant que les acheteurs

pourront faire des paiements selon des taux d’intérêt plus élevés. Elles confirment l’admissibilité de l’emprunteur

selon le plus élevé entre le taux du prêt hypothécaire contractuel plus 2 % et un taux de 5,25 %. L’objectif de ces

«

tests de simulation » est de vérifier que l’emprunteur pourra confortablement continuer à rembourser son hypothèque

en

cas de hausse des taux d’intérêt.

Les banques offrent des conseils sur la gestion de la dette

Les banques surveillent de près l’emprunt des clients afin de veiller à ce que les niveaux d’endettement restent

raisonnables. Les besoins d’emprunt d’une famille et le niveau d’endettement qu’elle peut assumer étant différents

de

ceux d’une autre famille, les clients des banques peuvent profiter de conseils financiers sur mesure.

Les banques ne veulent pas voir leurs clients aux prises avec des difficultés financières. Les Canadiens qui ont du

mal

à gérer leur dette sont encouragés à solliciter l’avis de leur banque aussitôt que possible afin qu’ils puissent

obtenir

l’aide nécessaire. Souvent, les banques peuvent aider leurs clients à régler les problèmes financiers en leur

offrant

des conseils, des services de consultation en matière de dette et des ententes souples de remboursement des prêts.

Aider les Canadiens à épargner

Les banques proposent aux clients de nombreux outils d’épargne et de placement pour des besoins à court et à long

termes. Des compte d’épargne libre d’impôt (CELI) et compte d'épargne libre d'impôt pour l'achat d'une première

propriété (CELIAPP), aux régimes enregistrés d’épargne-retraite (REER) et certificats de placement garanti (CPG) en

passant par les fonds négociés en bourse (FNB) et les comptes d’épargne à intérêt élevé, les banques offrent des

programmes uniques destinés à aider les clients à épargner leur argent et à mieux le gérer. De nombreuses banques

offrent même des services de transfert automatique de fonds à un compte d’épargne, une calculatrice d’épargne, un

gestionnaire de fonds en ligne ainsi que de l’aide et des conseils en vue d’atteindre des objectifs d’épargne

spécifiques.

1 Statistique Canada, Passif du crédit des ménages, Tableau 36-10-0639-01, juin 2024.

2 Professionnels hypothécaires du Canada, État

annuel du marché hypothécaire résidentiel au

Canada, décembre 2020 (publié en mars 2021).

3 Statistiques de l’ABC, Prêts hypothécaires à

l’habitation en souffrance.

4 Statistique Canada, Passif du crédit des ménages, Tableau 36-10-0639-01, juin 2024.

5 Statistique Canada, Comptes du bilan national,

Tableau 36-10-0580-01.

6 Idem

7 Professionnels hypothécaires du Canada, Rapport semestriel sur l’état du marché de l’habitation,

décembre 2023.

8 Idem

9 Société canadienne d’hypothèques et de

logement, Enquête 2024 auprès des emprunteurs hypothécaires.

10 Professionnels hypothécaires du Canada, État

annuel du marché hypothécaire résidentiel au

Canada, décembre 2020 (publié en mars 2021).

11 Banque du Canada, 2023 Methods-of-Payment Survey Report: The Resilience of Cash, Document d’analyse du

personnel

2024-8.

12 Statistique Canada, Passif du crédit des ménages, Tableau 36-10-0639-01, juin 2024.

13 Statistiques de l’ABC, Prêts hypothécaires à

l’habitation en souffrance.