TORONTO, le 9 novembre 2021 – Voilà 20 mois que la pandémie au coronavirus met au défi le niveau de tolérance des Canadiens. La propagation de la COVID‑19 s’est transformée d’une crise sanitaire en une crise économique qui a affecté des pans entiers de l’économie et a laissé sans revenu un grand nombre de citoyens. Bien que la pandémie ait touché l’ensemble des générations, toutes n’ont pas ressenti les répercussions de la secousse financière de la même façon. En effet, une enquête de l’Association des banquiers canadiens (ABC) révèle que de nombreux jeunes de la génération Z ont vécu une interruption de leurs études, un bouleversement de leurs plans de carrière et une large baisse de leurs perspectives financières principalement en raison de la surreprésentation de cette génération dans le secteur des services, un secteur fortement affecté.

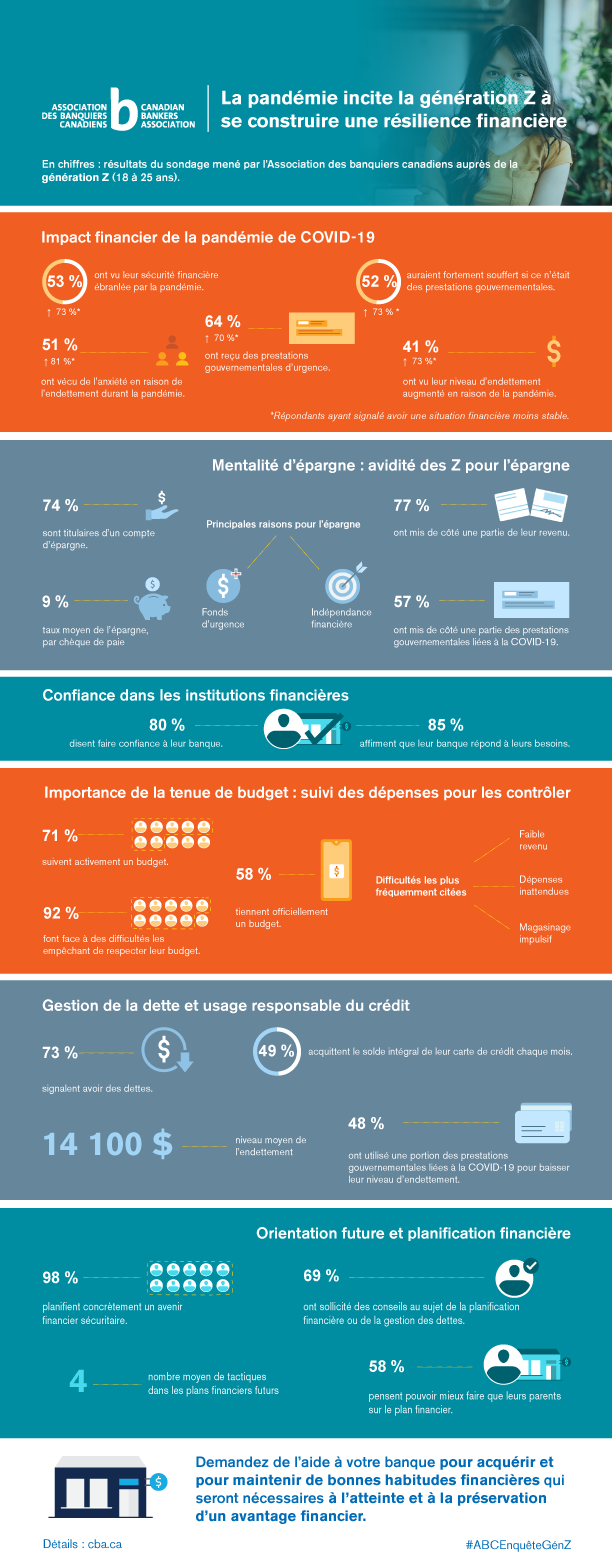

Les résultats du sondage ont été publiés pour marquer le Mois de la littératie financière, qui se déroule annuellement en novembre. Plus de la moitié des répondants (53 %) de la génération Z (âgés de 18 à 25 ans) pensent que la pandémie a ébranlé leur sécurité financière. Ce taux grimpe à 73 % pour les répondants dont la situation financière est moins stable. Parallèlement, neuf répondants sur dix (88 %) se sentent optimistes quant à l’avenir, et presque tous (98 %) planifient activement les moyens de consolider leur résilience financière.

« Cette pandémie a été démesurément dure pour la génération Z, qui a fait preuve d’une incroyable résilience en mettant à profit ses caractéristiques naturelles : persévérance, adaptabilité et motivation, affirme Neil Parmenter, président et chef de la direction de l’ABC. Malgré les contretemps, les jeunes Canadiens ont hâte à la relance économique pour pouvoir aller de l’avant, se préparer à l’inattendu et se construire un bel avenir. »

Mentalité d’épargne

C’est en fait la deuxième fois que la génération Z, qui vient de faire ses premiers pas dans l’âge adulte, est confrontée à un avenir incertain, causé par des événements perturbateurs : avant la pandémie de COVID‑19 actuelle (2020‑2021), il y a eu la grande récession de 2008‑2009. En effet, ces deux événements sismiques survenus au cours des années formatrices de la génération Z ont façonné sa vision du monde quant au mieux‑être financier.

C’est en fait la deuxième fois que la génération Z, qui vient de faire ses premiers pas dans l’âge adulte, est confrontée à un avenir incertain, causé par des événements perturbateurs : avant la pandémie de COVID‑19 actuelle (2020‑2021), il y a eu la grande récession de 2008‑2009. En effet, ces deux événements sismiques survenus au cours des années formatrices de la génération Z ont façonné sa vision du monde quant au mieux‑être financier.

Le sondage de l’ABC a révélé que la génération Z est motivée par l’épargne. Les trois quarts (74 %) des répondants sont titulaires d’un compte d’épargne; une proportion semblable (77 %) affirme mettre de côté au moins 1 % de son revenu, avec une moyenne globale de 9 % du revenu consacré à l’épargne. Certes, les répondants qui déclarent un revenu plus élevé ont tendance à épargner, et à épargner des sommes plus importantes en moyenne. Mais parmi les répondants qui ont une situation financière moins favorable, la majorité (68 %) possède également une mentalité d’épargne.

Pour quelles raisons épargnent‑ils? Les deux réponses qui reviennent le plus souvent sont un fonds d’urgence et l’indépendance financière. Ces deux objectifs semblent omniprésents dans le contexte du choc économique soudain et inattendu causé par la pandémie. L’instrument d’épargne le plus souvent mentionné est le compte d’épargne libre d’impôts (47 %), suivi des comptes d’épargne à taux de rendement élevé (27 %) et des régimes enregistrés d’épargne‑retraite (20 %).

Tenue de budget

La génération Z adopte des mesures concrètes pour assurer le suivi de ses sorties d’argent, pour contrôler ses dépenses et pour épargner. Dans l’ensemble, 71 % des répondants affirment suivre un budget, et plus de la moitié (58 %) disent le faire de manière officielle, en consignant par écrit leurs dépenses (21 %), en mettant à jour des feuilles de calcul financières (20 %) ou en se servant d’outils numériques (17 %). Toutefois, près du tiers des répondants (29 %) disent ne pas tenir un budget pour les aider dans leurs décisions financières.

La jeune génération pourrait bien être portée sur la tenue de budgets, mais la majorité des répondants de la génération Z (92 %) déclarent faire face à des difficultés les empêchant de respecter leur budget. L’empêchement le plus souvent cité est le fait de ne pas gagner assez d’argent (43 %) – un sentiment particulièrement vif chez les répondants désavantagés économiquement – suivi des dépenses inattendues (42 %) et par le magasinage impulsif (38 %).

Prestations d’urgence au secours de la génération Z

Avec un taux semblable au taux de la population générale qui a déclaré que la pandémie a ébranlé sa sécurité financière, plus de la moitié des répondants (52 %) de la génération Z ont affirmé qu’ils auraient fortement souffert durant la pandémie si ce n’était du soutien financier apporté par le gouvernement. Il n’est pas surprenant de voir ce taux s’élever à 73 % pour les répondants qui se trouvent dans une situation financière précaire.

Environ deux tiers (64 %) des répondants sondés ont reçu des prestations gouvernementales en lien à la COVID‑19. Ce taux passe à 70 % chez les répondants ayant une situation socio‑économique instable. Conformément à leur mentalité d’épargne et à leur penchant pour la tenue de budget, plus de la moitié (57 %) des répondants ayant reçu un soutien financier ont réussi à mettre de côté une partie de cette aide. En réponse à une question distincte, un peu moins de la moitié (48 %) disent avoir utilisé les prestations gouvernementales pour contribuer à réduire leur niveau d’endettement.

Gestion de la dette, usage responsable du crédit et anxiété liée à la pandémie

La majorité (73 %) de la génération Z dit avoir un certain type de dette, avec une moyenne d’endettement de 14 100 $, les deux principales sources d’endettement étant les cartes de crédit (49 %) et les prêts étudiants (39 %). Il est intéressant de noter que, parmi les répondants qui détiennent des cartes de crédit, la moitié (49 %) affirment en payer le solde en entier chaque mois, alors que 38 % reportent un solde. En outre, malgré l’usage prudent des produits d'emprunt, et la tendance à l’épargne et à la tenue de budget, environ un répondant sur trois (29 %) est embarrassé par son niveau d’endettement cumulé.

Vu l’impact démesuré de la pandémie de COVID‑19 sur la génération Z, plus de la moitié des répondants (51 %) confient avoir vécu de l’anxiété liée à leur niveau d’endettement durant la pandémie, et 41 % ont vu une hausse de leur niveau d’endettement. Là encore, ces taux pour les répondants dans des situations financières moins stables sont respectivement de 81 % et 73 %.

Les banques, des conseillers fiables

Les banques au Canada travaillent assidûment à la réussite financière de leurs clients dans chaque étape de leur vie. En effet, les banques sont toujours présentes pour leurs clients et les encouragent à communiquer avec elles tôt dans le processus de gestion de la dette et de la création de plans financiers. Et aussi fréquemment que nécessaire par la suite, à mesure qu’ils évoluent dans leur vie.

Notre enquête a révélé que 69 % des membres de la génération Z au Canada ont sollicité des conseils au sujet de la planification financière ou de la gestion de la dette. Toutefois, seulement 47 % affirment qu’un plan financier est essentiel pour sécuriser leur avenir financier. Les sources d’information les plus citées sont les amis et les membres de la famille (52 %), suivis de près par les institutions financières (30 %). La même enquête a révélé que 80 % des membres de la génération Z font confiance à leur banque et 85 % affirment que leur banque répond à leurs besoins. Ce point montre qu’il est possible pour les banques de travailler davantage avec les jeunes canadiens pour les aider à se tracer un chemin vers un mieux‑être financier.

Les banques sont engagées à aider les gens à prendre les actions nécessaires pour progresser dans la pandémie ambiante. Collaborant avec les clients de la génération Z, les banques les aideront à acquérir et à maintenir de bonnes habitudes financières qui seront nécessaires pour atteindre et pour garder un avantage financier.

Méthodologie

Des entrevues en ligne ont été effectuées auprès d’un total de 763 Canadiens âgés de 18 à 25 ans, en juin 2021. L’échantillon a été conçu pour refléter la population des jeunes adultes canadiens en matière de sexe, d’éducation, de revenu, d’origine, de classe et de région. Un échantillon de probabilité comparable aurait une marge d’erreur de ±3,5 %, 19 fois sur 20.

Association des banquiers canadiens

L’Association des banquiers canadiens est la voix de plus de 60 banques canadiennes et étrangères qui contribuent à l’essor et à la prospérité économiques du pays. L’ABC préconise l’adoption de politiques publiques favorisant le maintien d’un système bancaire solide et dynamique, capable d’aider les Canadiens à atteindre leurs objectifs financiers. www.cba.ca

– 30 –